펀드수익 8.3%, 국내주식형에 38%배분 적당"

2007. 6. 4. 20:39ㆍ일반/금융·경제·사회

728x90

| 펀드수익 8.3%, 국내주식형에 38%배분 적당" |

| 06/04 14:50 [머니투데이] |

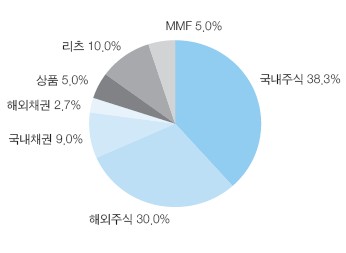

| [머니투데이 홍혜영기자][한국證 펀드분석팀, '최적 펀드 배분 모델' 개발] 한국투자증권이 최적의 '펀드 배분 모델'을 개발했다. 한국증권은 4일 "개인투자자들이 장기적인 관점에서 체계적으로 위험자산을 관리하도록 펀드를 통한 최적 자산배분 모델을 만들었다"고 밝혔다. 최적 자산배분에 의한 포트폴리오 기대수익률은 8.29%, 변동성은 10.48%다. 또 95% 신뢰도 기준으로 산출할 수 있는 연간 최대 손실은 -12.25%다. 박승훈 한국증권 자산전략부 팀장은 "포트폴리오 기대수익률이 8%를 넘어서는 것은 다소 공격적인 수준이지만 장기 자산 배분 관점에선 위험한 게 아니다"라고 말했다.  자산 배분은 국내 주식형이 38.3%로 가장 높은 비중을 차지했다. 기준 지수는 코스피지수로, 기대수익률도 9.8%로 가장 높았다. 해외주식형이 비중 30%로 뒤를 이었다. 해외 주식형의 기대수익률은 8.5%다. 최근 각광을 받고 있는 리츠 부분은 비중 10%로, 기대수익률 9.1% 정도다. 전체 포트폴리오에서 주식 대 비주식 자산의 비율은 68.3% 대 31.7%다. 또 국내자산 대 해외자산은 52.3% 대 47.7%로 나뉘었다. 박 팀장은 "자산군별 기대수익률은 자산 별로 중장기 실현 수익률(배당과 세금 등 감안), 추세변화, 장기 요구수익률 등을 균형있게 고려해 설정했다"고 밝혔다. 자산별 배분비율을 상한과 하한은 국내 가계 금융자산(부동산 실문 부문은 제외)의 구성내역, 국내 가계 금융자산의 위험자산과 해외자산 비중 등을 검토해 설정했다. 박 팀장은 "장기적인 관점에서 주식자산의 비중을 높일 필요가 있다"며 "글로벌 자산이 투자대상 다양화와 분산효과가 높아 해외자산에 전향적이 접근이 요구된다"고 말했다. 향후 자산별 기대수익률과 변동성 및 자산간 상관관계 등에 대한 의미 있는 변화가 발생할 경우 정기 또는 수시로 자산배분을 재조정할 계획이다. 홍혜영기자 bigyima@ <저작권자 ⓒ '돈이 보이는 리얼타임 뉴스' 머니투데이> |

'일반 > 금융·경제·사회' 카테고리의 다른 글

| [스크랩] 세계는 넓고 펀드는 많다 (0) | 2007.06.19 |

|---|---|

| 적립식펀드와 변액유니버셜 3탄 (0) | 2007.06.06 |

| 39세 처녀의 독하게 재테크 설계 사례!! (0) | 2007.06.01 |

| 레버리지법칙:수익극대화를 위한 양날의 칼 (0) | 2007.05.28 |

| 후회없는 결정을 내리는 10가지 방법 (0) | 2007.05.26 |